12��4�����g��������캣Ͷ�Y��һ�ݺ��̹�����������(bi��o)־���v��(j��ng)��һ�ꌏ����һ�P���Y��ُ�������ɹ��������ֻ�Ƚ������

���������@ʾ���캣Ͷ�Y�ԬF(xi��n)��֧����ʽ��ُ�����~�s�Cȯ���������й�˾Ingram Micro Inc���·Q“Ӣ�~���H”���Ľ����ѽ�(j��ng)ͨ�^����ɾ���(n��i)��ȫ�����������䰸�C����ǰ�ó���������������p�����_ʼ�_չ����������A(y��)Ӌ������ɕr�g��2016��12��5�����ң������~�s�r�g���������

�����ڽ����Ї���P������ُ�������⌏����K�Ĵ��£��@һ�P�������Ľ����_(d��)�Ɍ��ٲ������������(j��)�캣Ͷ�Y2015�������������˾�ĠI�I(y��)����7.2�|Ԫ���w�������й�˾�ɖ|�ă�����2.48�|Ԫ������h(yu��n)���ڱ���ُ��Ӣ�~���H2015������루�s2870�|Ԫ���̓��������s14.7�|Ԫ�����

�������@һ����Ҳʹ�캣Ͷ�Yһ�e�ɞ���������IT���N��˾��������������F(tu��n)�t��������@����ُ���һ�e�~�M(j��n)����100����

����Ӣ�~���H������һ�����ӵ���I(y��)����������Y��ُӢ�~���@�P������ֵ��ֵ�������

����Ӣ�~������

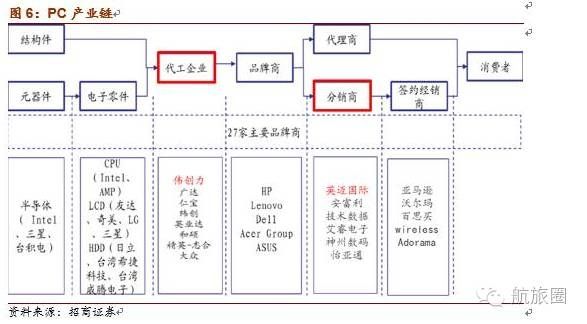

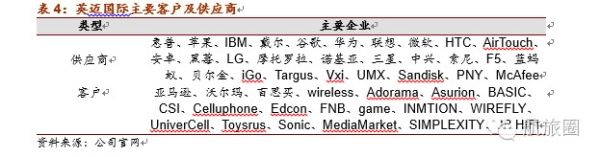

����Ӣ�~���H��ȫ������IT�a(ch��n)Ʒ���N�̺���(y��ng)朷���(w��)�������1979���������ע�������������A������1996���ڼ~�������������2015��ĠI�I(y��)�����430�|��Ԫ�������IT���N�ИI(y��)�ڶ�����������AVT����1.54����λ��2016�꡶ؔ��������500����218λ�����2016���ȫ��500����64λ�����

�������^IT���N�̣����B���O�������(li��n)���IT�a(ch��n)Ʒ���a(ch��n)���c��X�����������̾W(w��ng)վ��IT���۽K�˵ļ~��������������Ї������۔�(sh��)�a�����

����Ӣ�~���H�t��ȫ��Ψһһ�ҘI(y��)��(w��)�W(w��ng)�c�鲼ȫ����Ҫ���Һ͵^(q��)��IT�a(ch��n)Ʒ���N�����������б��������W����������������̫���Ж|����5����(zh��n)�ԅ^(q��)���������I(y��)��(w��)�W(w��ng)�c���wȫ��160�������Һ͵^(q��)�����cȫ��45�����ҵ�1,800��ҏS�̽����˺����P(gu��n)ϵ��������鳬�^20�f�ҽ�(j��ng)�N���ṩ����(w��)������ǰʮ��(y��ng)���н^��������500����I(y��)������

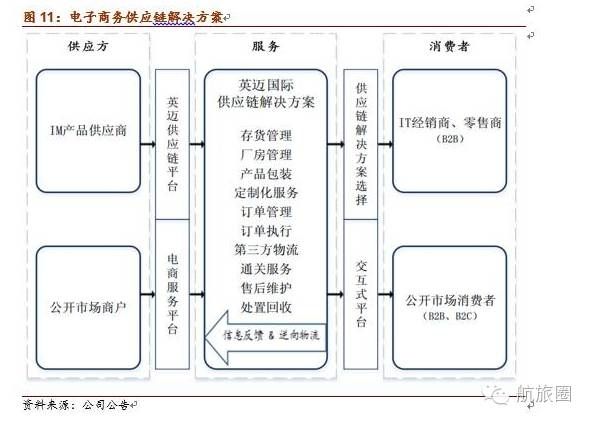

�����c����(n��i)�����N�̻�(y��ng)���I(y��)ƫ�}�졢��������\ݔ���ߵ�“��”�Y�a(ch��n)��ȣ�Ӣ�~���Hƫ��“�p”�Y�a(ch��n)�\�I��������Ҫ�ķ������Y�a(ch��n)�ǹ���(y��ng)朹���ϵ�y(t��ng)���O(sh��)����������I(y��)��(w��)��K��Ҫ�����ṩ���N�����g(sh��)��Q��������(w��)���鹩��(y��ng)朵���������I(y��)�ṩ����Ҏ(gu��)��������ֱ�\����(sh��)��(j��)����������������������}������������ӆ�ι����������ӆ�����м���؛�����ȣ����ƄӮa(ch��n)Ʒ�������ڷ���(w��)�������(y��ng)朽�Q����ƽ�_���Ʒ���(w��)��4�����������

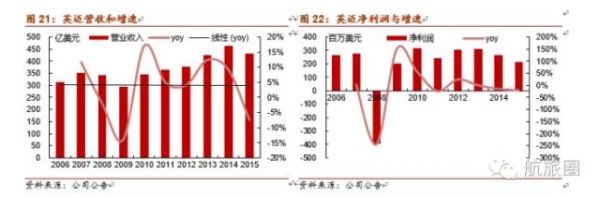

����2015�������Ӣ�~���H�ĠI�I(y��)����430.26�|��Ԫ����ͬ���½�7.4%���������2.15�|��Ԫ������ͬ���½�19.3%����Ҫ�DZ����c�W���Ј����F(xi��n)��������������

����Ŀǰ��Ӣ�~���H�ځ�̫�^(q��)������ռ�ȳ��^20%���������u�ɞ���Խ��Խ��Ҫ�������Դ������2015�����Ї�������ռ��5.4%�������������sռ��23.1%������

�������^���M������1997��͌��I(y��)��(w��)��չ���Ї����������һ��������˾��Ӣ�~���H���Ї�߀���R�������������������ȱ�����Y��͑������Ї��ĘI(y��)��(w��)����Ҏ(gu��)ģ�^ͬ�����ݔ�(sh��)�a��߀�в�ࣨ��2013�����������ݔ�(sh��)�a���Ї�IT���N�Ј����~��15.1%����Ӣ�~���Ї����Ј����~�H4.4%�����Ӣ�~���Ʒ���(w��)���ڰ�ȫ���濼�]Ҳ����δ���M(j��n)���Ї��Ј���

�������ڂ��y(t��ng)��IT���N�́��f��������(zh��n)߀�����Ƅӻ�(li��n)�W(w��ng)�r����(y��ng)�Ì����׃������������ΏS�̼��жȵ������������Լ��Ԍ����|���R�d�ȴ���������������������ě_��������Ʒ�ƏS��������ʿ���ȴ�����I(y��)�c���ƽ�_��ֱ�Ӻ���Խ��Խ�o����������Ҳ�ڰl(f��)�������Ĺ���(y��ng)朹����wϵ�����

�����������ݔ�(sh��)�a2012-2014��ĠI�I(y��)��(sh��)��(j��)��ÿ�r���£���Ҫ���ڷ��N�I(y��)��(w��)���F(xi��n)����������Ŀǰ������IT���N�I(y��)��(w��)�e�۵��YԴ��������Ӌ���D(zhu��n)�͡�

������������P

�����F(xi��n)���҂��ف���������������y(t��ng)�Ժ���������������ڷ���(w��)�ȘI(y��)��(w��)�����ĺ������F(tu��n)���������ʲôҪ�����Y��ُ�@��һ��IT��˾���

������ֱ�ӵĔ�(sh��)��(j��)��������ُӢ�~������������F(tu��n)�M(j��n)������100����Ŀ��(bi��o)������ǰ���F(xi��n)�ˣ�2016��7�������������F(tu��n)�ԠI�I(y��)����295.6�|��Ԫ������2016��ؔ��������500���ĵ�353λ�����ُ��2015��������_(d��)430�|��Ԫ��Ӣ�~���H�I��Ҏ(gu��)ģ���˲�ֻһ�����

�������ĘI(y��)��(w��)�����������ɲ�ُ��Ӣ�~���H�����{�뺣�����F(tu��n)���µĺ����������F(tu��n)����˾���·Q“��������”���������ɞ麣����������(y��ng)朹���I(y��)��(w��)�����w���

���������I(y��)�Ǻ������F(tu��n)����Ҫ�a(ch��n)�I(y��)֮һ�����������Ǻ������F(tu��n)���³��d�����I(y��)��(w��)�����a(ch��n)�I(y��)���F(tu��n)֮һ�����������λ���Ϻ�����

������ǰ����������F(tu��n)�������I(l��ng)�����չһ�����㺽��؛�\�����\�������������������Y�a(ch��n)���@���캣Ͷ�Y�Ă��y(t��ng)�I(y��)��(w��)��������ُǰ�������캣Ͷ�Y���I���\�I(y��)��(w��)����Ҫ�鼯�b���\ݔ�I(y��)��(w��)��؛���������(w��)�I(y��)��(w��)��������(j��ng)�I����������������Ϻ������������������u�������������n���ć��H������(n��i)�غ������ڰ��ļ��b���݆؛���\ݔ���������Լ������������µĽ��ع����ӹ�˾�Ϳ�Ҋһ�����

�������^������������������һֱ�ڵ��{(di��o)���j������p�Y�a(ch��n)ģʽ�D(zhu��n)���������ϣ������Ͷ�Y�ͿƼ��p݆�(q��)�����������c���쌍�w������3PL��������(y��ng)朹�����4PL��������������LFS������I(y��)��(w��)ƽ�_���ɞ�ȫ�������ИI(y��)Ͷ�Y�̼��������ڷ���(w��)�ṩ������

����Ŀǰ�������������µĮa(ch��n)Ʒ���w����؛�\��������}������������ȵ�������������(w��)���������Ӯa(ch��n)Ʒ����(y��ng)�����羳��̡�����(y��ng)朹�����Q�����ȵ��ķ���������(w��)���������(y��ng)朽������������������������U������Y�a(ch��n)����������������y�С�����֧�����������ڷ���(w��)���ͬ�r��������������(g��u)���������������ĵĺ������켯�F(tu��n)�����н��ع�����I(y��)���

��������ُӢ�~���Ǻ����������ƹ���(y��ng)朹������ֵ��P(gu��n)�Iһ�h(hu��n)�������

��������Ӣ�~���H�����^���ĵ��ķ��������������������p�Y�a(ch��n)��ʽ���Ϻ��������h(hu��n)��(ji��)�е��\ݔ����}�������P(gu��n)�ȹ�˾�������͑��ṩ���Ի���һ�w��������ֵ����(w��)���������̎�����^4,400�f��ӆ��������7,000�f���b�估5�|��؛�������@�c���������Ĺ���(y��ng)朹�����4PL���I(y��)��(w��)ģʽ�����к������Ӣ�~���ИI(y��)��(n��i)�鼰ȫ��Ļ��A(ch��)�O(sh��)ʩ�ͮa(ch��n)Ʒ����Q��������Լ����M(j��n)�������}������ģʽ���������Ԟ麣���������D(zhu��n)���ṩ�˲š����g(sh��)�ͽ�(j��ng)�֧�������

����ֵ��ע����������������˴���ُӢ�~���H�����w��������캣Ͷ�Y��2015����Ͱl(f��)���˘I(y��)��(w��)�������D(zhu��n)��������ϣ�������������ήa(ch��n)�I(y��)�Լ����P(gu��n)�����ڮa(ch��n)�I(y��)���������������������ڻ��A(ch��)����ƽ�_�������\ݔ�YԴ�c�I(y��)��(w��)����ƽ�_�������ȫ����(y��ng)朽��ڷ���(w��)�a(ch��n)�I(y��)�wϵ������˴���ُӢ�~���H�������Ҳ�ǹ�˾��ͨ����(n��i)��ȫ�������YԴ���õ���أ��M(j��n)��IT����(y��ng)朾C�Ϸ���(w��)�ИI(y��)�����

����δ���Ŀ���

��������(j��)�캣Ͷ�Y��ǰ��¶�ļ�(x��)��(ji��)������@�β�ُ���r�s60.09�|�����������30%�ę�(qu��n)���Y�����캣Ͷ�Yͨ�^�����Y����Y87�|�������������A�ˉ۳��Y40�|����ŽM�������ʣ��70%ͨ�^�y�в�ُ�J���Q����ُ�J�����Ї��r(n��ng)�I(y��)�y�Р��^�M���y�F(tu��n)�����Ї��y���������y�С��A���y�������ӡ�ȇ����y�еȅ��c�������

������ُ?f��)�ɺ������Ӣ�~���H���������~�s�Cȯ���������У��ɞ麣�����F(tu��n)�ɆT��I(y��)���������^�m(x��)�����\�����ؔ��(w��)�����캣Ͷ�Y���ϲ�������68.51%�������˾Ŀǰ�Ĺ���ӈF(tu��n)ꠌ�������������������^�m(x��)�����������ݵĠ������������

���������Ї��I�ҵ�֧��������A(y��)ӋӢ�~���Hδ���ځ�̫�����d�Ј�������ռ�Ȍ���������ͬ�rӢ�~�ĺ����\�I��(j��ng)��������(j��ng)�N���YԴ�����ȫ��(y��ng)��wϵҲ���Ԏ����Ї���IT ��I(y��)“�߳�ȥ”�������������^ȥӢ�~���]�����c�l(f��)չ����(y��ng)朽��ژI(y��)��(w��)�����Ї�����С��I(y��)�������R���Y�y�Ć��}��������������F(tu��n)�֓��н���ȫ�������������Ӣ�~�ڇ���(n��i)�l(f��)չ����(y��ng)朽��ژI(y��)��(w��)�A(y��)ӋҲ����δ���ĘI(y��)��(w��)��չ���c�������

��������M(j��n)һ���X�a�����������º���������I(y��)�����Y�����������B(t��i)�Ƽ��ȶ��I(l��ng)�������cӢ�~���H�γɝ��ڵ��YԴ�f(xi��)ͬ��������纽���\���W(w��ng)�j(lu��)���ԽY(ji��)��Ӣ�~�������W(w��ng)�j(lu��)�����얹̿羳������������wϵ���������I(y��)��������Ӣ�~����������(w��)ƽ�_����ṩ�̘I(y��)���N����(w��)�����N���cӢ�~�_չ����(y��ng)朹����������ǻ���ƽ�_��IT���l(f��)����ƽ�_��������������Y�������D(zhu��n)��Ӣ�~�Ĺ���(y��ng)��I�����u������������(w��)���YԴ��������칩��(y��ng)朽��ژI(y��)��(w��)���Ӣ�~���Ʒ���(w��)���Nƽ�_�I(y��)��(w��)��������t����ͨ�^�c���B(t��i)�Ƽ��������Ʒ���(w��)�ȼ��g(sh��)�����Ї��Ј��������

�������^������Ҳ�з�����ʿָ�������ں������F(tu��n)���f�����������ُ?f��)�ɺ�ܺ���������Ӣ�~���H���˲���������������R��һ������(zh��n)���������Ϣ���g(sh��)�˲�Ҳ��Ӣ�~���H�ĺ��ĸ������������

����Ŀǰ����Ӣ�~���H����Ϣ���g(sh��)�F(tu��n)꠹���1115�������������Ӣ�~�ѽ�(j��ng)��13���CIO���I(l��ng)�������(j��)���ļ�(x��)��(ji��)����Ӣ�~���Hԭ�l(f��)���������ͨ�Ɍ�ȫ��ע�N���ԭ�ə�(qu��n)����Ӌ��Ҳ����(y��ng)�Kֹ��ȡ����Ӣ�~ԭ��ͨ�ɹɖ|�@��38.90��Ԫ/�ɬF(xi��n)�����r������ԭ�ə�(qu��n)����Ӌ���ij����˫@������(y��ng)�������@�ν��ijɽ����~�N�������Ӣ�~ȫ����ͨ�Ƀrֵ�s��57.78�|��Ԫ����˾�ə�(qu��n)����Ӌ�����ֵă������r���_(d��)��2.31�|��Ԫ���